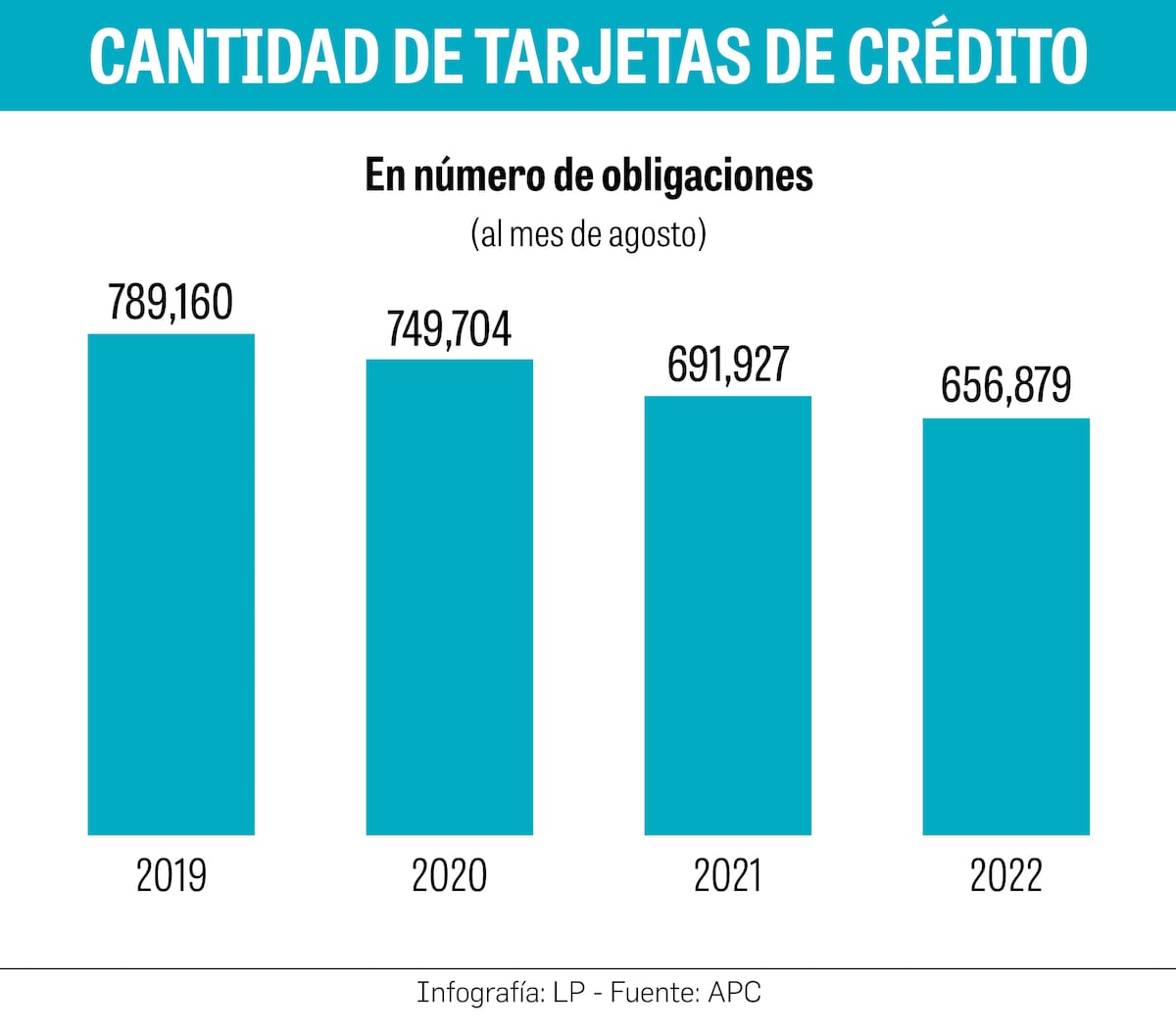

El consumidor panameño ha tenido que reorganizar sus finanzas y con ellos se ha disminuido la dependencia de la tarjeta de crédito. En los últimos 3 años el número de este instrumento de pago se ha reducido en 16.76%, según las estadísticas del buró de crédito APC Intelidat.

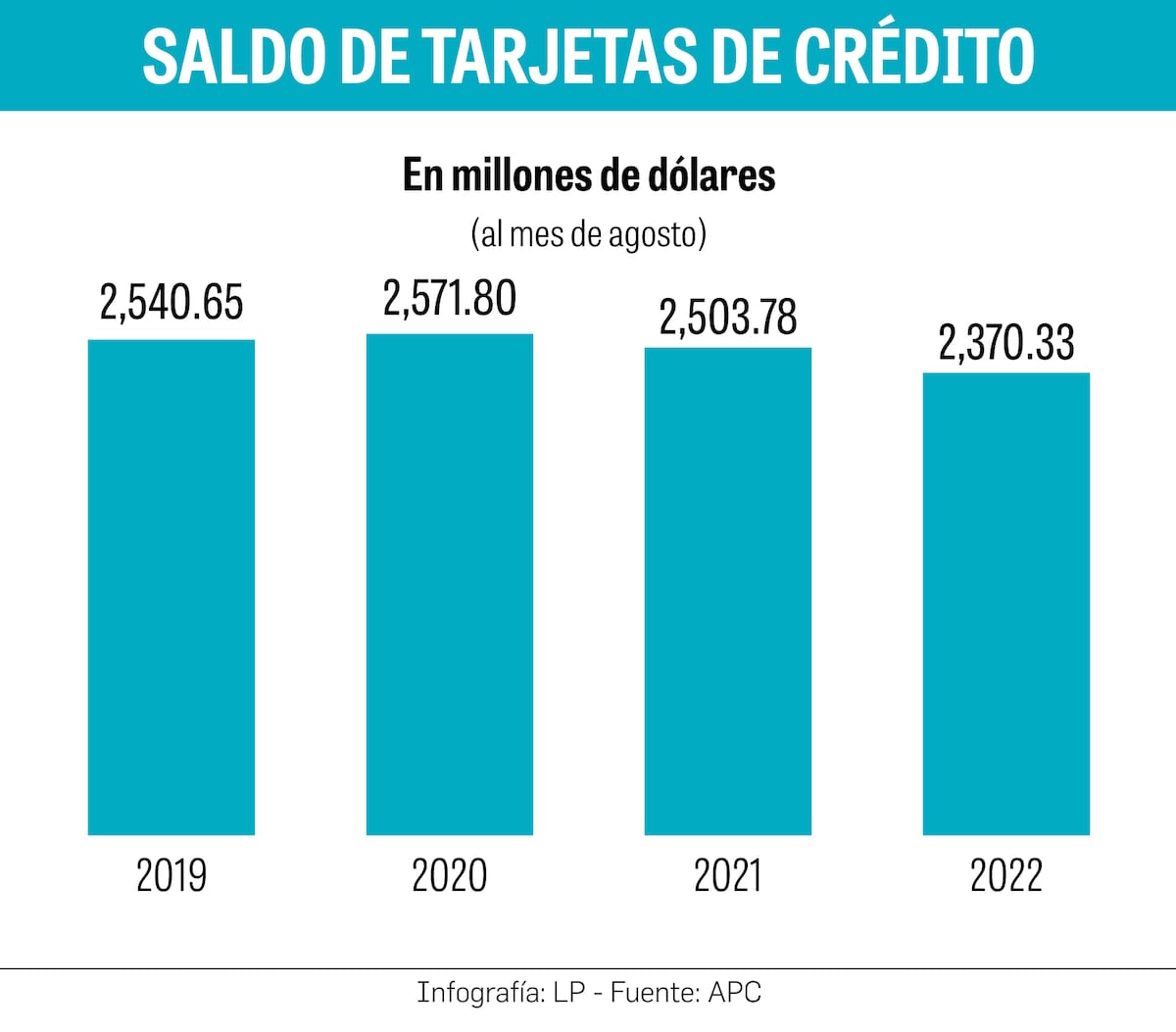

En agosto de 2019, antes de la pandemia, estaban activas 789 mil 160 tarjetas de crédito con un saldo de 2 mil 540 millones de dólares. Para agosto de este año habían 656 mil 879 tarjetas de crédito en uso, es decir 132 mil 281 tarjetas menos. Mientras que el saldo adeudado actual es de 2 mil 370 millones de dólares, 17.03% por debajo de lo que se debía hace tres años

Giovanna Cardellicchio, gerente general de APC Intelidat, explica que producto de la crisis sanitaria muchas personas perdieron sus empleos, les redujeron el salario o incluso fueron suspendidos, por lo que optaron por los alivios financieros.

Al terminar ese período de facilidades financieras, los consumidores tenían la opción de solicitar la compra de saldo de la tarjeta de crédito a otro banco, reestructurar la deuda y cambiarla por un crédito personal con una tasa de interés más baja, y así eliminar la tarjeta. Otros incluso realizaron ajustes en la cantidad de tarjetas que poseían para dejar una sola, en lugar de dos o tres plásticos.

Franquicias de tarjetas de crédito como Visa y Mastercard también han promocionado como producto alternativo las tarjetas de débito.

Incluso hay fintech y bancos que promueven billeteras digitales que incluyen tarjetas de débito que sustituyen las de crédito para transacciones de comercio electrónicos, compras en comercios físicos, pago de servicios en streaming como Netflix y otros, sin necesidad de endeudarse.

El ritmo del crédito

Cardellicchio refiere que aunque algunos clientes han restringido el uso de las tarjetas de crédito, otros segmentos financieros se han reactivado luego de la pandemia, como las solicitudes de créditos hipotecarios, personales y de vehículos.

“En junio de 2020, en plena pandemia, se abrieron 7 mil 231 préstamos bancarios nuevos entre hipotecas, tarjetas de crédito y créditos de autos, entre otros. Un año después, al cierre de junio de 2021, ya había subido a 24 mil 698 los créditos nuevos. Y a junio de 2022 se contabilizaban 28 mil 310 préstamos adicionales. Esto es un tema muy dinámico y obedece a la reactivación económica y a la oferta y la demanda; en la época de la pandemia estaba contraído el crédito y tampoco había un apetito para conseguir financiamiento”, explica la gerente general de APC.

Otro indicador que resalta es que al cierre de agosto de 2022 la morosidad se encontraba en 6.5%, 5 puntos porcentuales más que en agosto de 2021. “Se ha incrementado la morosidad pero está controlada porque la mayoría de los panameños ha hecho acuerdos con sus acreedores y está pagando”.

Cardellicchio mencionó que si se hace un ejercicio de cálculo de deuda per cápita, tomando en cuenta que al cierre de agosto el total del saldo de la deuda era de más de 36 mil 974 millones de dólares (tanto de bancos como de otras instituciones) y se divide entre 2 millones de personas que están en el sistema de la APC con historial crediticio, en promedio cada panameño debe 18 mil 500 dólares.

“Ese nivel de deuda puede ser alto al considerarse que el ingreso promedio de un panameño está en 12 mil dólares al año, es decir, que estaríamos endeudados año y medio del salario básico”.

La gerente general de la APC precisa que ahora que los créditos modificados pasarán a formar parte de los créditos regulares es fundamental que las personas puedan negociar acuerdos con los bancos y reordenen sus finanzas personales. “Recomendamos que siempre se designe un porcentaje de los ingresos al ahorro”.